Finance verte : les fonds labélisés ISR (Investissement socialement durable) tiennent-ils leurs promesses ? Quid de l’exposition aux énergies fossiles des fonds français ?

La Banque de France a analysé la valeur du label ISR et l’AMF (Autorité des marchés financiers), elle dresse un état des lieux instructif du marché des fonds français à fin 2021 quant à leur exposition aux énergies fossiles

Le label ISR intègre la prise en compte dans la politique d’investissements des fonds de considérations sociales, environnementales et gouvernance (ESG). En pratique, les fonds labellisés sont censés investir dans des secteurs et activités plus durables et qui préservent l’environnement, favorisant la transition énergétique et participant à la lutte contre le réchauffement climatique. Le label est attribué par un organisme indépendnat qui se base sur des critères

Mais la suspicion de « greenwashing » est omniprésente depuis quelques années, à savoir que tout cela serait beau sur le papier mais ne se traduisant pas réellement dans les faits au niveau des gestionnaires de fonds.

Alors, l’attribution de ce label traduit-il effectivement par plus de « vert » pour les fonds qui en bénéficient, que pour ceux qui n’ont pas le label. La Banque de France s’est posée la question.

L’ISR plus vert mais pas synonyme d’excellence environnementale

La Banque de France a mené son évaluation sur le critère « iintensité carbone » des portefeuilles d’investissement, à savoir la détermination pour chaque euro investi, s’il l’était dans le financement d’entreprises plus ou moins verte. Le critère représente une moyenne pondérée des intensités carbone des entreprises investies, exprimée en tonne d’équivalent en CO2 = tCO2eq. En résumé, on a regardé dans quelle mesure les investissements des fonds étudiés étaient réalisés dans des entreprises plus ou moins polluantes.

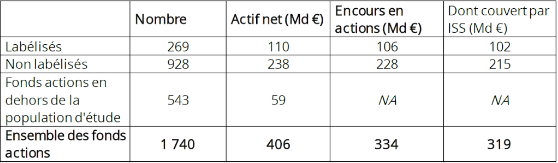

Le champ d’application était les fonds actions français au 31 décembre 2021, soit 406 milliards d’euros investis représentant 27 % de l’actif des fonds non monétaires.

Les fonds labellisés ISR ne sont pas « verts » dans l’absolu, mais ils sont « plus verts » – de 15 à 20 % en moyenne – que les fonds non labellisés

En pratique, le label ISR écarte les fonds les moins verts. Il ne permet absolument pas de trier les fonds en « verts » et « non verts ». En ce sens, la Banque de France laisse entendre que le public peut être un peu trompé car cela ne correspond pas à l’image qu’il se fait d’un label ; un label reconnaît plutôt une qualité, non pas un moindre défaut.

La recommandation de la Banque de France ? renforcer les exigences du label pour aller vers « des démarches plus ambitieuses » de la part des fonds d’investissements actions, et à défaut envisager la perte du label. Elle suggère également de renforcer la dimension climat avec des critères d’exclusion du charbon et énergies fossiles non conventionnelles comme le pétrole et le gaz de schiste.

Voilà qui nous amène au travail de l’Autorité des marché financiers sur l’exposition aux énergies fossiles des fonds français.

Classification SFDR des produits financiers : objectif de lutte contre l’écoblanchiment

Depuis trois ans, la Sustainable Finance Disclosure Regulation (SFDR) tente par des obligations de transparence des opérateurs financiers dont la gestion d’actifs de favoriser le flux des investissements vers des activités durables. L’ambition environnementale et sociale des produits financiers est évaluée au moyen des trois catégories suivantes :

- Article 9 : existence d’un objectif d’investissement durable

- Article 8 : promotion de caractéristiques durables en tenant compte des critères ESG dans le processus d’investissement, mais sans poursuivre un objectif d’investissement durable

- Article 6 : aucun des 2 cas précédents et donc, aucune caractéristique d’investissement durable – et ainsi assorti de interdiction de promouvoir de la durabilité dans la communication aux investisseurs.

Investissement durable est défini par le SFDR comme un investissement dans une activité économique qui contribue à un objectif environnemental ou social sans causer de préjudice important à d’autres objectifs environnementaux ou sociaux, et dans une entreprise qui applique de bonnes pratiques de gouvernance.

De plus, objectif et caractéristiques durables ou pas, tous les produits financiers doivent afficher et publier des informations sur la manière dont sont intégrés les risques ESG et l’impact associé.

Pour les articles 8 et 9, des informations supplémentaires sont requise et ce depuis le début de l’année 2023.

L’AMF le rappelle, SFDR a un objectif atypique : lutter contre l’écoblanchiment en permettant aux investisseurs de faire leur propre analyse sur la dimension durable des produits financiers plutôt que de se contenter d’allégations des producteurs.

Ajoutons que de la même façon que le label ISR n’est pas un gage de produit financier « vert », les produits « article 9 » ne sont un gage de qualité concernant la durabilité.

20 % des 10 600 fonds français à fin 2021 sont article 8 ou 9

Les fonds article 8 représentent 19 % du marché (en nombre de produits) et 47 % des encours gérés, ceux qui sont article 9, 2% du marché et 3 % de l’actif.

75 % des sociétés de gestion n’on aucun fond article 8 ou 9.

À noter : Un tiers des fonds (soit environ 20 % des encours) s’abstiennent de fournir leur classification SFDR malgré l’obligation. Ce sont surtout des fonds immobiliers et de private equity, à leur décharge ils n’étaient plus ouverts à la commercialisation quand la SFDR est entrée en vigueur.

Le cercle intérieur indique la part de chaque catégorie mesurée en nombre de fonds, alors que le cercle extérieur présente ces proportions relativement à l’actif net.

La catégorie « Not found » correspond aux fonds pour lesquels la catégorie SFDR n’a pu être identifiée.

L’AMF met en garde de façon essentielle : « SFDR introduit des obligations de transparence mais ne crée à ce stade aucune obligation de conduite pour les acteurs. Il n’est ainsi pas interdit juridiquement à des gérants de fonds Article 8 ou 9 d’investir dans des titres de développeurs fossiles et de producteurs de charbon, pétrole ou gaz. Par ailleurs, en l’état actuel des textes, il n’y a pas d’éléments qui, en droit, dressent un lien clair et explicite entre de telles activités et la notion de préjudice important mentionnée dans SFDR. En revanche, depuis début 2023, SFDR impose que pour ces fonds, des informations spécifiques soient publiées, par exemple, sur la proportion du portefeuille investi dans ces secteurs. »

Les points à retenir :

- les fonds obligataires et diversifés investissent significativement dans des obligations vertes, durables et sociales, et des sustanability-linked bonds. Ces actifs ont le poids le plus importants dans les produits article 8 et article 9.

- Les fonds articles 8 et 9 sont moins exposés aux énergies fossiles. Pour les autres fonds, la situation paraît moins claire pour l’AMF.

L’AMF en conclusion rappelle qu’il n’y a pas d’exigences minimales dans le règlement SFDR, ce qui l’éloigne encore plus de tout système de labellisation. Elle considère qu’il existe une grande hétérogénéité des produits catégorisés articles 8 et 9, notamment sur l’engagement climatique. Le risque : un écart entre les attentes des investisseurs et les réalités pratiques. L’AMF souhaite ainsi l’introduction de critères minimaux environnementaux dans les articles 8 et 9.

Conclusion : ISR et SFDR peuvent mieux faire.

Pour aller plus loin

Pour aller plus loin

Science infuse est un service de presse en ligne agréé (n° 0324 x 94873) piloté par Citizen4Science, association à but non lucratif d’information et de médiation scientifique doté d’une Rédaction avec journalistes professionnels. Nous défendons farouchement notre indépendance. Nous existons grâce à vous, lecteurs. Pour nous soutenir, faites un don ponctuel ou mensuel.