Chute de la Silicon Valley Bank (SVB) : la faillite aurait-elle pu être évitée ?

Il y a dans cette affaire un schéma de bank run classique dans un contexte boursier incertain et des hausses de taux d’intérêt annoncées. La banque n’a pas pris la mesure de risques avérés

Après la faillite du jour au lendemain de la banque californienne vendredi, la plus importante depuis la fameuse crise financière des « subprimes » de 2008, le spectre de la banque Lehman Brothers disparue rôde. Janet Yellen, secrétaire du Trésor des États-Unis a expliqué avoir travaillé tous le week-end à éviter un effet domino dans le secteur high-tech, tout en annonçant que le renflouement complet (175 milliards de dollars de dépôts envolés) ne pourrait avoir lieu pour indemniser totalement les clients, pendant que le gouvernement anglais annonçait cogiter anxieusement de son côté sur le cas de la filiale anglaise, SVB UK. On a appris ce matin que la banque HSBC la rachetait. Coût : une livre symbolique. En Allemagne, la filiale a été fermée par les autorités. En France, Bruno Le Maire le ministre de l’Économie ne s’inquiète pas, d’une part parce que les banques ne mettent pas tous leurs œufs dans le même panier avec une hyperspécialisation dans un secteur comme SVB, et puis parce qu’il existe des garanties d’États pour les grosses banques.

La question qui vient à l’esprit, au-delà des inquiétudes des conséquences potentielles de ce désastre bancaire, c’est de savoir s’il aurait pu être évité. Tout est allé très vite certes, mais la banque a-t-elle été négligente, ou a-t-elle réellement été prise de cours comme peut le laisser penser cette faillite éclair ?

SVB était spécialisée dans la technologie, un secteur qui a vu une explosion de start-up pendant la crise sanitaire du Covid-19, permettant une forte croissance de l’établissement bancaire avec un afflux massif de liquidités. En janvier 2020, la banque comptabilisait 55 milliards de dollars de dépôts, passant à 176 milliards à la fin de l’année dernière. La banque a investi ces dépôts en grande partie dans des obligations sous forme de bons du trésor américain. Les placements obligataires sont peu risqués, mais sur le long terme.

Dès le début de l’année dernière, le secteur tech s’est affaibli, et la bourse est entrée dans ce que l’on appelle un « bear market », un marcher baissier. Dans ce contexte, les taux d’intérêt de la Fed qui sont restés longtemps à 0 % ont commencé à remonter, pour atteindre aujourd’hui 4,75 %. Pour SVB, les caisses qui se remplissaient jusqu’en 2021 ont vu le phénomène inverse survenir : les levées de fond se sont éteintes, pour faire place à des retraits.

Mauvaise appréciation des risques, erreurs de gestion

Avec la remontée des taux d’intérêt couplée aux demandes de retrait, SVB a été piégée et n’a pas pu faire face, contrainte de vente ses obligations avant terme, lourdement impactées par les taux d’intérêt. Mais pourquoi donc a-t-elle investi massivement dans ces obligations long terme alors que tout le monde savait depuis plus d’un an, que les taux d’intérêt allaient remonter ? Jerome Powell ne l’a jamais caché et le marché l’anticipait. La banque n’y croyait-elle pas ? Peut-être plutôt n’a-t-elle pas voulu renoncer à faire du profit avec les obligations et est restée dans le déni, ou l’espoir infondé.

Curieusement, elle n’a pas non plus utilisé un mécanisme classique de vente d’actions pour couvrir ses pertes en temps utile, et ainsi rassurer ses clients en éloignant le risque de faillite et l’envie des clients de récupérer leur mise dans un phénomène de réaction en chaîne.

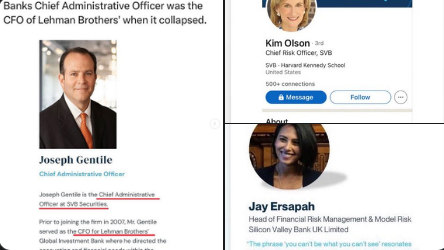

Sur les réseaux sociaux, on analyse les dirigeants de SVB, et on découvre des parcours chez Lehman Brothers, et Deutsche Bank pour la cheffe de la gestion des risques, managers qui s’étaient « illustrés » en 2008. On moque aussi la gestionnaire des risques financiers en mettant en avant son intérêt qui semblait plus marqué pour la gestion de la diversité des employés que pour sa fonction essentielle.

Secteur bancaire en chute à Paris

L’indice français CAC40 avait atteint un record lundi dernier à 7 401 points en séance. Aujourd’hui, il a perdu depuis 5% au retour sur les 7000 points et une perte de 2,90% ce jour

Tout le secteur financier européen a accusé le coût. En France BNP Paribas, Société Générale, AXA ont perdu entre 5 et 6 %, et 3 % pour Crédit Agricole

Pour aller plus loin

Pour aller plus loin

Science infuse est un service de presse en ligne agréé (n° 0324 x 94873) piloté par Citizen4Science, association à but non lucratif d’information et de médiation scientifique doté d’une Rédaction avec journalistes professionnels. Nous défendons farouchement notre indépendance. Nous existons grâce à vous, lecteurs. Pour nous soutenir, faites un don ponctuel ou mensuel.